優遇税制度

少額減価償却資産の即時償却制度

少額減価償却資産の即時償却制度

少額減価償却資産の即時償却制度を活用して、設備投資はいかがですか?

決算を迎えるタイミングなら、こちらの税制を利用して、設備投資を考えてみませんか?

個人事業や中小企業の優遇措置税制をご活用ください

「少額減価償却資産の即時償却制度」とは・・・

通常は10万円以上の資産は、法律に定められた期間での減価償却が必要ですが、特例として30万円未満のものは、その年に一括処理できます。

しかも、年間合計300万まで利用可能です。

一括償却は固定資産税を節税できるメリットがあります。

対象は、青色申告者である中小企業者等となっております。

*詳細は、お客様の税理士にご確認ください

サンエイエアーでのコンプレッサー、ドライヤーなども対象となります。

お気軽にお問合せ下さい。

- 2023.03.14

- 15:37

令和5年度優遇税制について(中小企業強化税など)

中小企業の税制優遇制度を活用しよう

コンプレッサーは省エネルギー改善に資する設備機械です。

コンプレッサーの導入をお考え方、中小企業の税制優遇制度を活用ください。

中小企業の経営力向上に役立つ制度ですが、利用するためには一定の条件や手続きが必要です。

自社の事業に合った制度を選択し、活用してみましょう。

*令和5年度税制改正では、中小企業に関するいくつかの優遇税制が拡充・延長されました。 よくお問合せを頂く制度をご紹介します。

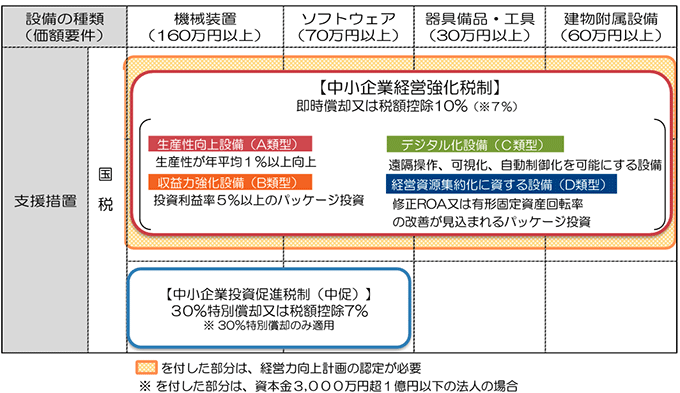

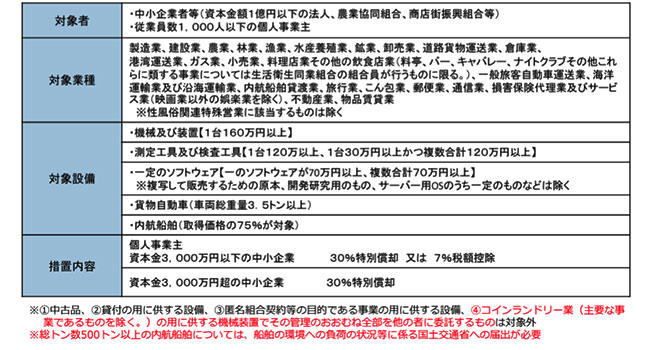

中小企業経営強化税制(延長)

一定の設備投資を行った場合、特別償却(30%)又は税額控除(7%。資本金3000万円以下の中小企業者等に限る。)のいずれかの適用を認める措置。

適用期間:令和7年3月末まで

A類型:生産性向上設備

生産性向上設備の要件

対象設備のうち、以下の2つの要件を満たすもの

1)一定期間内に販売されたモデル(最新モデルである必要はありません)

2)経営力の向上に資するものの指標(生産効率、エネルギー効率、精度など)が旧モデルと比較して年平均1%以上向上している設備

要件1)2)について、工業会などから証明書を取得する必要があります。

中小企業投資促進税制(延長)

中小企業投資促進税制は、中小企業における生産性向上等を図るため、一定の設備投資を行った場合に、税額控除(7%※)又は特別償却(30%)の適用を認める措置。※税額控除は資本金

適用期間:令和6年度末まで

他にも

生産性向上や賃上げに資する中小企業の設備投資に関する固定資産税の特例(創設)

雇用者全体の給与が1.5%以上増加することを従業員に表明し、市町村の認定を受けた「先端設備等導入計画」に基づき、年平均5%以上の投資利益率が見込まれる投資計画の対象となる機械装置等を導入した場合に、最大5年間、固定資産税を2/3軽減。賃上げの表明を行わない場合は3年間1/2軽減。

中小企業技術基盤強化税制(拡充・延長)

試験研究費の増加割合に応じて、控除率(12~17%)・控除上限(10%)を上乗せする措置を延長するとともに、売上高に占める試験研究費の割合に応じた控除上限の上乗せ(10%)する措置についても延長する。さらに、対象となるサービス開発の定義を拡大。売上が2%以上減少しているにも関わらず試験研究費を増加させる場合の控除上限の上乗せは廃止。

地域未来投資促進税制(拡充・延長)

雇用者全体の給与が1.5%以上増加することを従業員に表明し、市町村の認定を受けた「先端設備等導入計画」に基づき、年平均5%以上の投資利益率が見込まれる投資計画の対象となる機械装置等を導入した場合に、最大5年間、固定資産税を2/3軽減。賃上げの表明を行わない場合は3年間1/2軽減。